Os brasileiros abaixo assinado vem através deste abaixo assinado registrar o seu ato de repúdio contra o modus operandi dos cartões de crédito consignados em vigor no país e o seu mecanismo de escravização perpétua como segue:

DO MODUS OPERANDI:

a) O cartão consignado é oferecido como um mecanismo de crédito barato aos aposentados e pensionistas;

b) O mesmo é oferecido por bancos, financeiras e correspondentes bancários; sem o cuidado de explicar aos contratantes o mecanismos de funcionamento do memso;

c) Ao fazer a adesão ao cartão consignado um valor é creditado em conta corrente, sendo que em muitos casos, o cliente não pediu esse crédito, e sim tão somente adiriu ao cartão;

d) Os clientes tem extrema dificuldade para devolver esses valores depositados indevidamente;

e) Os descontos são feitos direto em folha de pagamento pelo valor mínimo da fatura;

f) Não é ofertado ao cliente a opção de pagar acima do mínimo da fatura;

g) Não é enviada ao cliente a fatura mensal demonstrando o saldo devedor, valor amortizado, o quanto de juros está sendo cobrado, e a taxa de juros praticada;

h) Periodicamente a cada 12 meses novos valores são oferecidos aos clientes através de depósitos em conta, na maioria das vezes sem o cliente ter solicitado;

i) Não existe transparência na relação de consumo junto ao cliente;

j) A falta de transparência quanto aos mecanismos desse modus operandi leva o cliente a passar anos a fio pagando o mínimo da fatura, colocando-o num cilco de endividamento sem fim, motivando essa notificação ao Banco Central do Brasil em Defesa dos Aposentados e Pensionistas.

Diante do modus operandi acima exposto se faz necessário demonstrar abaixo na prática:

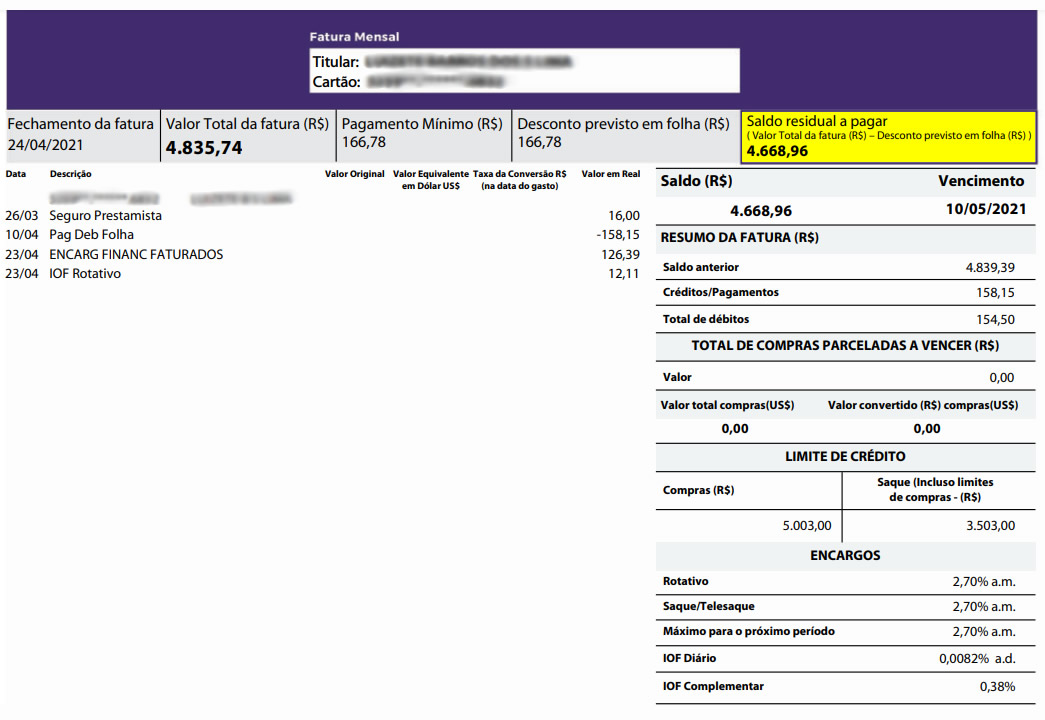

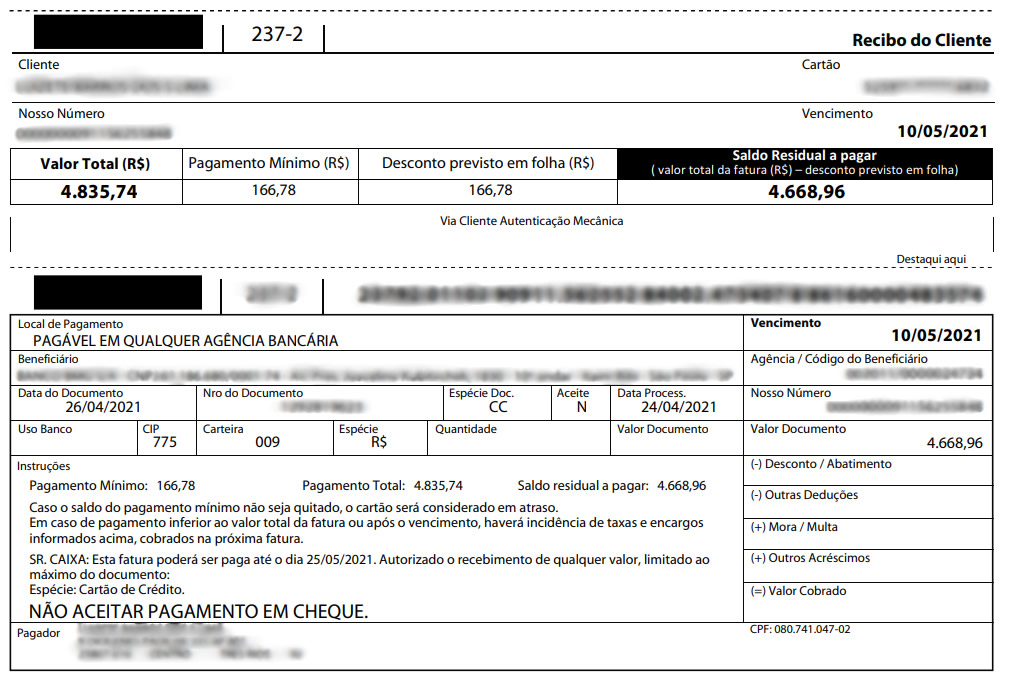

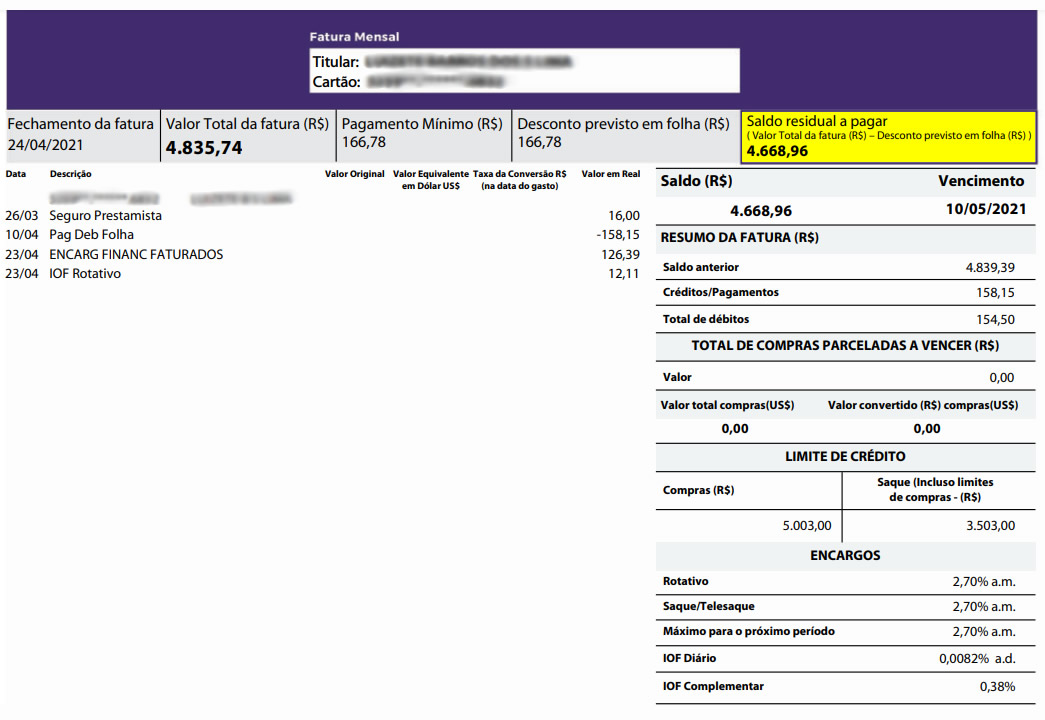

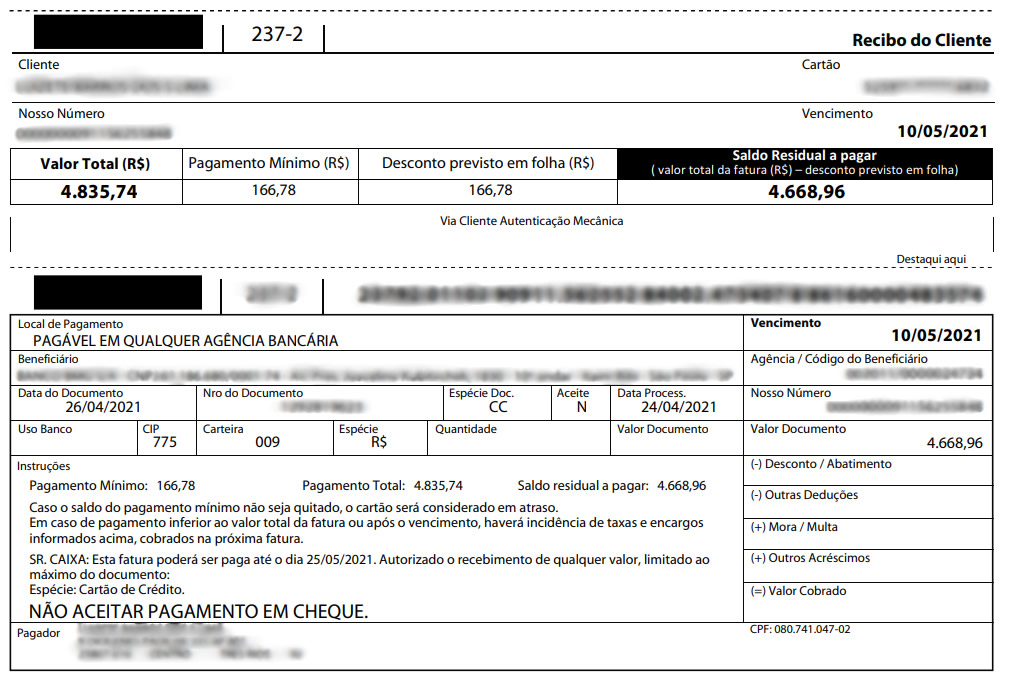

1 – Campo Valor total da Fatura(Seta Vermelha) R$ 4.835,74

2 – Campo Desconto Previsto em Folha Seta Laranja) R$ 166,78

3 – Campo Saldo Residual a Pagar(Seta Azul) R$ 4.66896

DESCRIÇÃO DA FATURA

– Seguro Prestamista (Cobrado Mensalmente) R$ 16,00 (setas bidirecionais amarelas)

– Encargos Financeiros Faturados (Cobrado Mensalmente) R$ 126,39 (cobrado mensalmente)

Considerando o valor pago de R$ 166,78, e subtraindo do mesmo os valores cobrados a título de Seguro Prestamista de R$ 16,00 e os encargos financiados fatura os de R$ 126,39, que somados reperesentam R$ 142,39, o valor amortizado de fato do saldo devedor é de apenas R$ 24,39, ou seja; considerando que o cliente não faça mais nenhuma movimentação de compra e ou novos empréstimos nesse cartão, levará 191,42 meses pagando juros ao cartão. Estamos falando de um cliente pagando juros por 16 anos, provando-se assim a teoria do ciclo de endividamento ao qual o individuo é submetido sem que tenha conhecimento, e o pior, sem que tenha a opção pratica para sair dela, uma vez que os descontos são feitos diretamente em folha de pagamento pelo valor do mínimo da fatura.

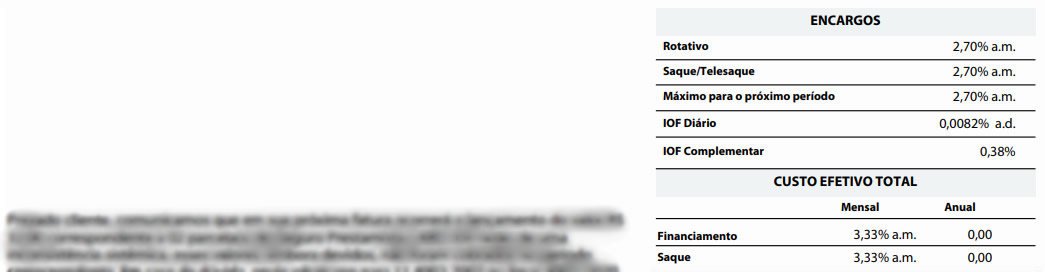

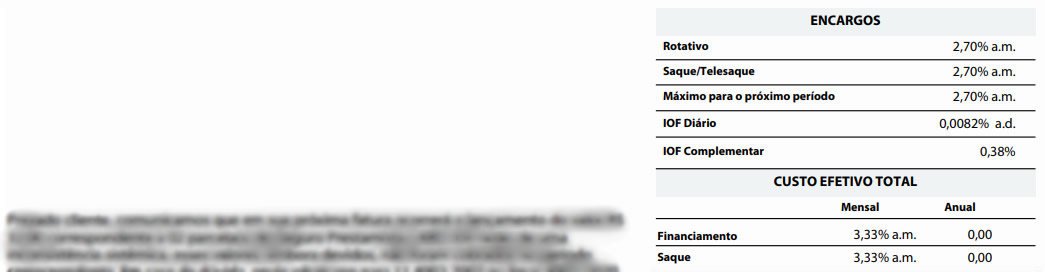

DOS JUROS REMUNERATÓRIOS COBRADOS MENSALMENTE

É de conhecimento público de que os juros máximos cobrados nos cartões consignados é de 2,5% ao mês, argumento esse que leva milhares de aposentados e pensionistas a aderirem a esse produto. No entanto observa-se claramente que o CET – Custo efetivo total é bem superior chegando a 3,33% ao mês.

DA OPÇÃO DE PAGAMENTO

Como já dito essa modalidade de crédito deixa o cliente engessado quanto as opções de pagamento, pois como pode-se observar no caso em tela, o mesmo tem apenas duas opções, ou aceita continuar pagando o mínimo da fatura em folha por décadas, ou então pagando valor da fatura a vista. Em momento algum é ofertado ao cliente uma forma de pagamento para que o mesmo opte por eliminar os pagamentos em 06, 12 ou 18 vezes, por um motivo muito obvio e prático. “O sistema bancário somente oferece taxas de juros menores, quando os prazos são longos, obtendo lucro pela exponenciação do juros”

Importante destacar ainda que a maioria dos clientes de cartões consignados se tratam de pessoas idosas, onde em sua maioria não possuem conhecimento com tecnologia, internet e aplicativos, o que nos motiva a afirmar a necessidade de intervenção imediata de V. Sas.

Diante de todo acima exposto, e em nome dos brasileiros abaixo assinados vimos através deste solicitar ao Banco Central do Brasil como papel de Entidade Fiscalizatória das instituições financeiras do país mudanças imediatas no “Módus Operandi” a seguir:

a) Fica proibida a ofertas de cartões consignados por telefone ou meio eletrônicos;

b) Fica proibido a liberação empréstimo no ato da adesão do cartão consignado;

c) Será obrigatório o envio da fatura física mensalmente ao cliente;

d) Serão ofertadas opções de pagamentos parcelados mensalmente em fatura além da opção do pagamento do mínimo, respeitando a taxa máxima de juros de 2,5%;

e) Fica proibida a inclusão de venda casada como “Seguros Prestamistas”, uma vez que o banco já tem a garantia de recebimento em folha.

Assina o Documento

Marcelo F. Segredo

Consultor Financeiro |

Marcelo Suave

Advogado |

Newton Bandeira de Mello Golek

Economista e Perito Forense |